Оценка требуемых инвестиций в инновационные предприятия ранней стадии развития

Введение

Задача оценки инвестиций в стартапы на стадии идеи трудна и спорна, так как ни у стартапа ни у инвестора нет понимания в какую стоимость оценить будущий бизнес, и правильно рассчитать объем инвестиций, который будет инвестирован в предприятие. Для оценки объема инвестиций в стартап на стадии идеи, оценивается будущий объем продаж и расходы, которые понесет этот стартап за время, в течении которого стартап будет работать.

Инвесторы, инвестирующие на ранних стадиях, оценивают стартапы по единой шкале, инвестируется одинаковая сумма в обмен на одинаковую долю, потому, что в такой ситуации не удается оценить будущие объемы продаж. Это позволяет рисковать небольшими, для инвестора, объемами средств и оценивать такие стартапы в течении короткого времени, от трех до шести месяцев. Стартап, достигший необходимые инвестору показатели, получает предложение о следующем объеме инвестиций.

Для оценки требуемых инвестиций в инновационные предприятия ранней стадии развития, нужно последовательно ответить на следующие вопросы:

Длительность планирования — на какой срок моделируем бизнес, в течении которого ставим задачу выйти на безубыточности, например, 5 лет или 10.

Определить время необходимое для выхода на первые продажи.

Прогнозирование объема продаж на этом периоде планирования.

Прогнозирование расходов бизнеса на это периоде планирования.

Далее предлагается разделить инвестиции на два типа, первые идут на существование компании до преодоления точки безубыточности, вторые на финансирование масштабирования продаж после преодоления точки безубыточности. Таким образом инвестиции первого типа покрывают расходы компании, пока она находиться в отрицательной зоне по прибыли прогнозной модели бизнеса. Для упрощения модели предлагается не рассматривать вопросы налогов, кроме тех, что относятся к выплате заработной платы, амортизацией и т.д., и ограничится учетом EBITDA.

Для прогнозирования будущих объемов продаж предлагается использовать следующий подход: сначала смоделировать юнит-экономику первого месяца продаж, описать компетенции команды на старте. Затем с помощью теории ограничений Голдратта найти значение метрик юнит-экономики для последнего месяца планирования. Затем указать, как изменятся показатели с каждым месяцем плана, чтобы из стартовых значений получить финишные. Этот подход позволяет получить прогноз будущих объем продаж.

Для прогнозирования расходов команда указывает штатное расписание. Сотрудники обеспечивают получение расчетного объема продаж, включая затраты на создание продукта, на администрирование бизнеса и тп. Кроме того, зная, какое количество клиентов получается по прогнозу, можно оценить необходимое количество персонала для технической, бухгалтерской и другой поддержкой клиентов. Кроме того, видно в какой месяц планирования требуется нанимать персонал.

Кроме расходов на персонал, становиться возможным оценить затраты содержание такого бизнеса, требуемая площадь офисных помещений, расходы на техническую инфраструктуру и т.д.

Получив прогнозы по будущим доходам и расходам, строится план и рассчитать EBITDA для каждого месяца планирования. А значит, получить понимание какое число месяцев текущая команда планирует быть убыточной, то есть иметь отрицательное значение EBITDA, сколько месяцев потребуется для получения положительного значение EBITDA и т.д. Построенный таким способом план позволяет оценить объем необходимых инвестиций для бизнеса на ранней стадии развития.

Прогнозирование будущих объемов продаж

Прогнозирование объемов продаж строиться на основе расчета юнит-экономики, в которой юнитом масштабирования является клиент. Такой подход позволяет оценивать качество работы бизнеса через оценку компетенций команды. Так как метрики, которые строят в основе юнит-экономики, напрямую связаны либо с опытом команды, либо с пониманием командой необходимого набора экспериментов для проверки гипотез, которые позволят выйти на заданные значения метрик.

С другой стороны для стартапа такое моделирование становится проще, так как команда описывает возможности по пяти бизнес процессам:

Умение привлекать потенциальных клиентов (метрики ua – unit acquisition, число юнитов масштабирования, и ltc – lifetime cost, затраты на один юнит масштабирования).

Умение привлекать потенциальных клиентов (метрики ua – unit acquisition, число юнитов масштабирования, и ltc – lifetime cost, затраты на один юнит масштабирования).

Умение доносить ценность до потенциального клиента и превращать его в клиента (метрики c1 – conversion rate to the first sale, конверсия в первую сделку).

Управление ценностью (метрика aov – average order value, значение среднего поступления денег одного клиента).

Управление затратами (метрика cogs – cost of good sold, переменные затраты, которые несет стартап на каждой сделке).

Удержание клиента (метрика apc – average payment count, среднее число платежей, ожидаемые от клиента).

Эти метрики и процессы участвуют в расчете маржинальной прибыли по формуле Красинского:

CM = (((AOV – COGS)×APC)×C1 – LTC)×UA1

Маржинальная прибыль автоматически дает доходную часть плана, а так же часть, в отношении переменных издержек, расходной части плана.

Команда использует подход теории ограничений Голдратта, расписывает, как изменит указанные метрики бизнеса в течении времени планирования так, чтобы итоговое значение маржинальной прибыли вышло на заданное целевое значение, есть ли у нее достаточное количество опыта и знаний, чтобы изменить метрики необходимым образом, или же ей нужно разработать план проведения экспериментов необходимых для проверки гипотез по изменению метрик. Стартап получая набор значений метрик юнит-экономики для последнего месяца планирования строит помесячный план доходов и расходов.

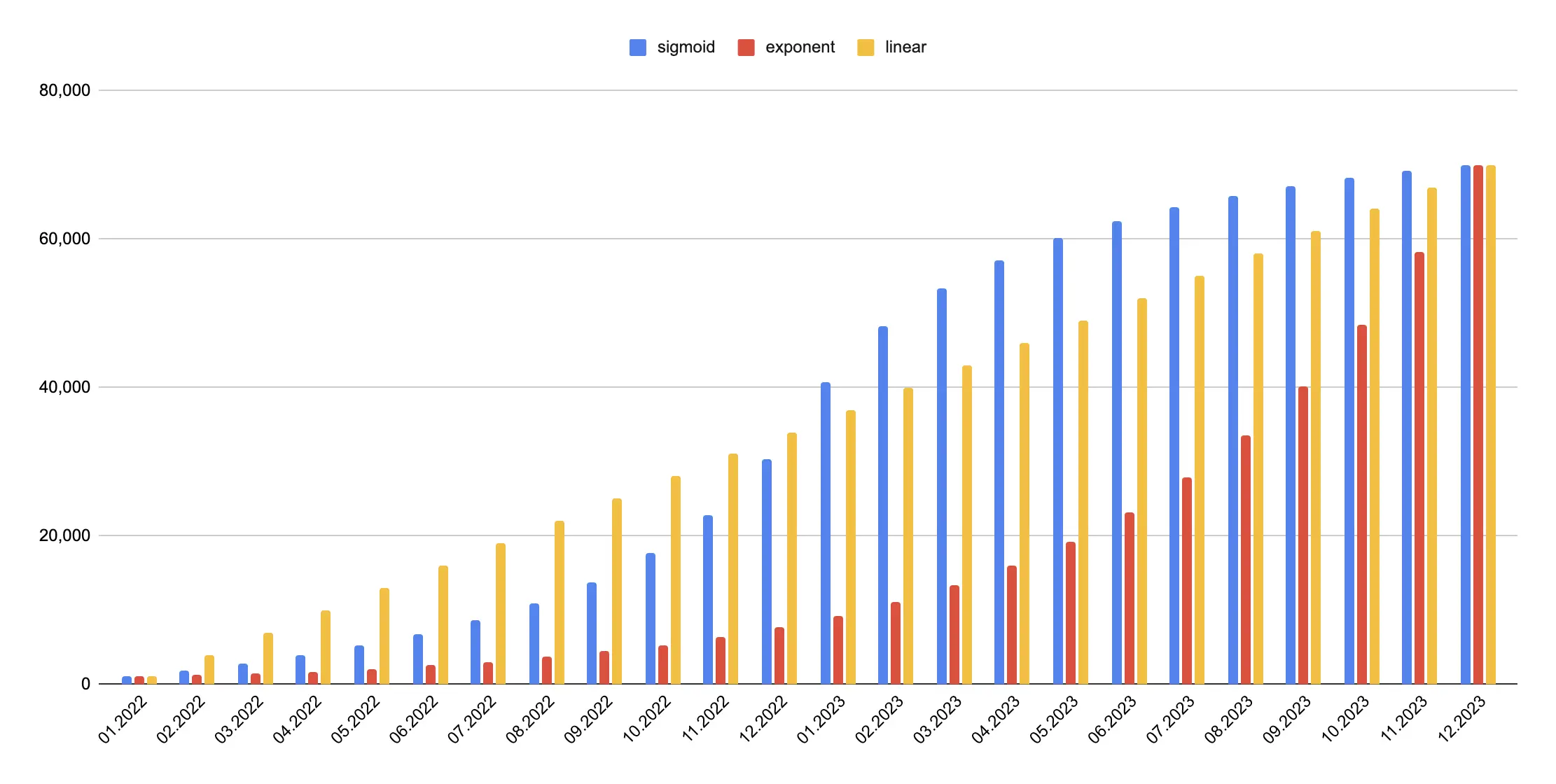

Для построения указывается, как будут меняться показатели месяц к месяцу. Линейный метод, что означает, что метрики улучшается с каждым месяцем на одинаковую величину, чтобы за время планирования достичь требуемого значения. Но такой темп изменения не реалистичен для команды, потому что у нее может не быть знаний как влиять на данную метрику. В таком случае подходит либо экспоненциальный, либо сигмоидальный рост2.

Логика такого типа изменения метрик позволяет на первых периодах искать инструменты, влияющие на изменение метрик, проводить эксперименты по проверке гипотез. После нахождения инструмента воздействия на метрики, прилагаются усилия по улучшению показателя и соответственно увеличивать тем изменения показателя.

Таким образом получаются значения метрик юнит-экономики для каждого месяца планирования с учетом индивидуальных темпов изменения метрик, а следовательно получить представление о прогнозе будущих объемов продаж и расходов, которые необходимо будет понести для обеспечения такого объема продаж.

Оценка требуемых инвестиций

Построив план доходов и расходов, рассчитывается число месяцев с отрицательным значением EBITDA. Суммарная величина отрицательного значения EBITDA равняется итоговым необходимым объемом инвестиций на этом периоде планирования бизнеса. Если компания не получит этих денег, то ей не хватит времени на проверку гипотез и выход на заданный объем продаж.

При этом инвестор может разбить инвестиции на несколько этапов и покрывать убытки на каждом этапе отдельно, при этом всегда имеется возможность оценить достижение командой требуемых показателей для каждого этапа, так как для каждого этапа известно значение метрик юнит-экономики, достижение которых является необходимым условием достижения целей плана. А метрики юнит-экономики, в свою очередь, являются показателями работы бизнес процессов в компании, а следовательно отклонение фактических показателей метрик от плановых свидетельствует о неправильной работе бизнес процессов, и помогает в правильной фокусировке команде.

Пройдя точку безубыточности, где EBITDA переходит из отрицательной зоны в положительную, для учета в инвестициях предлагается учитывать затраты на маркетинг, так как в этой области модели логичным предполагается масштабирование продаж, а значит увеличение числа юнитов масштабирования, что влечет инвестиции в маркетинг. При этом необходимость инвестирования в маркетинг остается на усмотрение договоренностей команды и инвестора, тогда как инвестирование на покрытие отрицательных значений EBITDA является необходимым условием существования команды и всего бизнеса в целом.

Заключение

Для оценки объема требуемых инвестиций в инновационном предприятии, находящемся на ранней стадии развития бизнеса предлагается построить юнит-экономику для первого месяца продаж, моделировать юнит-экономику для последнего месяца планирования, определить на какие метрики у стартапа имеется влияние за счет опыта, а на какие потребуется проведение экспериментов, задать кривые изменения метрик и получить таким образом модель доходов и расходов для бизнеса. Отрицательное значение EBITDA для такой модели и будет необходимым объемом инвестирования для бизнеса.

Определившись с долей, которую получает инвестор в обмен на сделанные инвестиции можно сделать оценку стоимости такого бизнеса.

Сказать спасибо и оказать поддержку будущему контенту.

50€/год

Для доступа к содержанию материалов и комментариям, оформите подписку.

Если вы уже клиент, то просто входите.

* – оплата через Boosty позволяет оплачивать картами Мир, оплата через Stripe для международных карт Visa, Mastercard и т.д.

мы не храним ваш email, а только зашифрованный hash, что повышает безопасность вашей почты.